Jeffrey A. Tucker – The Epoch Times – 23 settembre 2023

Bene, abbiamo superato un punto di riferimento storico.

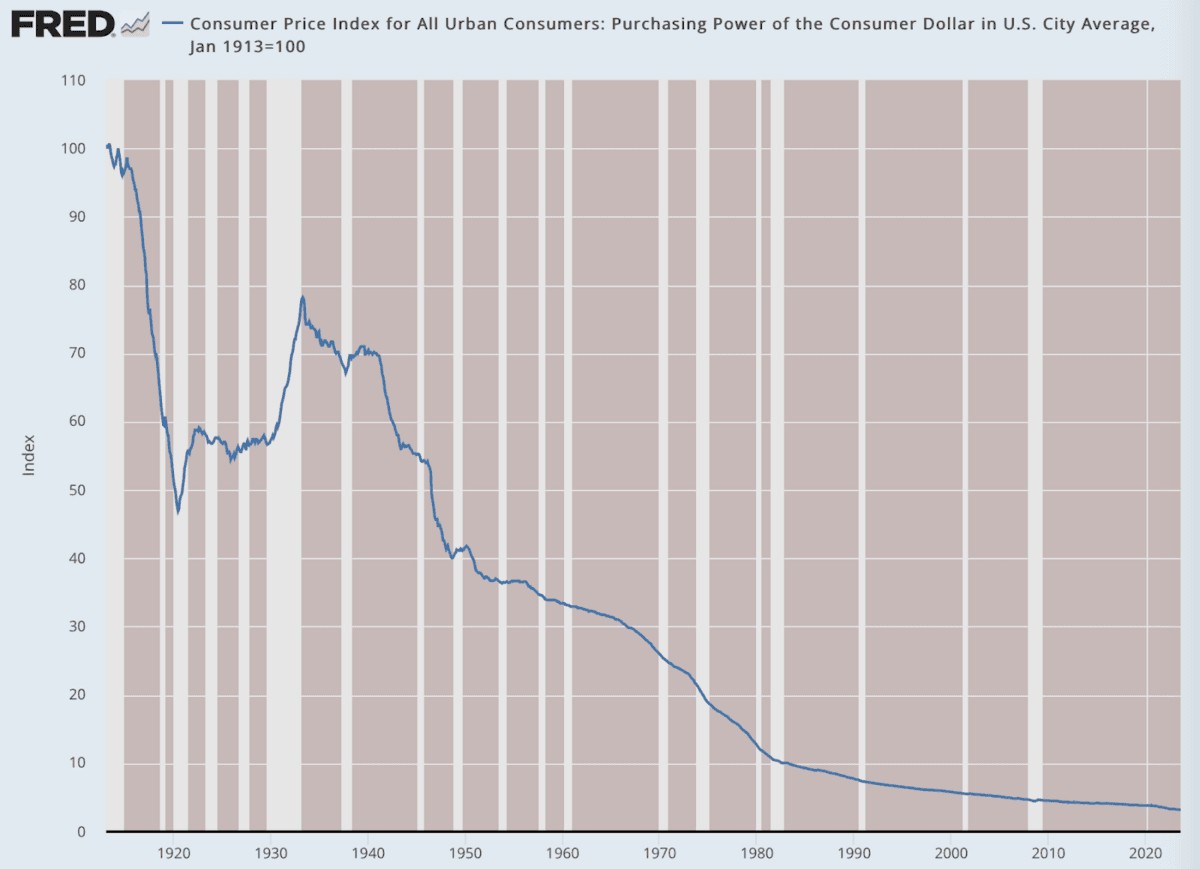

Dalla fondazione della Federal Reserve a oggi, gli Stati Uniti hanno registrato un’inflazione del 3.000%. In altre parole, il valore del singolo dollaro in termini di beni e servizi si è sistematicamente ridotto dal 1913 fino agli attuali 3,2 centesimi.

Questo è sicuramente uno dei grandi fallimenti della gestione centrale nella storia degli Stati Uniti. Il sistema della Federal Reserve non ha funzionato. Invece di essere un guardiano del valore del dollaro, ha presieduto alla sua quasi distruzione.

Certo, si può dire che la Fed non avrebbe dovuto frenare l’inflazione, ma piuttosto dare agli Stati Uniti una politica monetaria più flessibile di quella esistente in precedenza. Prima della FED, il sistema bancario non era in grado di adattarsi ai cambiamenti della domanda di moneta, era instabile, soggetto a fallimenti bancari e vulnerabile di fronte a frenesie di investimento localizzate. Lo scopo della Fed era semplicemente quello di ridurre i fallimenti bancari, frenare il “wildcat banking” e garantire una maggiore stabilità.

Tutto ciò è vero. La Fed ci ha certamente dato un sistema monetario flessibile. Ma è anche vero che quando la Fed è stata fondata, non esisteva la “politica monetaria” come la intendiamo oggi. L’economia keynesiana non era ancora stata inventata. Non si pensava nemmeno di manipolare la massa monetaria per ridurre la disoccupazione o frenare i cicli produttivi macroeconomici. L’economia come era intesa allora non poteva concepire una cosa del genere.

Allo stesso tempo, i fondatori della Fed avevano in realtà un programma anti-inflazionistico. Come spiega lastessa Fed:

“Il Federal Reserve Act […] richiedeva tuttavia che le Reserve Banks (le 12 banche distrettuali della Fed, vedere qui, N.d.T.) mantenessero riserve auree pari a specifiche percentuali delle loro passività in essere in termini di banconote e depositi. Implicitamente, questo requisito era inteso a limitare la quantità di moneta e di prestiti che la Fed poteva emettere e quindi a frenare l’inflazione”.

Questo è corretto. La generazione dei fondatori non era composta da tutti i mafiosi della classe dirigente. Alcuni erano sostenitori del denaro sano della vecchia scuola, favorevoli allo standard aureo ed estremamente diffidenti nei confronti delle richieste populiste di una moneta più libera. I dibattiti sulla moneta degli anni 1880 e 1890 li influenzarono profondamente. Si schierarono decisamente a favore di standard rigorosi di responsabilità. Non volevano che il sistema bancario fosse coinvolto in alcun modo in schemi finanziari, ed è per questo che l’adesione al sistema comportava ogni sorta di vincolo normativo.

Il problema è che molto presto, dopo la sua fondazione, si è fatta pressione affinché la Fed si comportasse come una banca nazionale, cioè come un fornitore di liquidità per il governo stesso. Come ci si poteva aspettare, la Fed ha assecondato questa richiesta. Doveva essere una misura temporanea per finanziare le spese della Grande Guerra.

Questo era il problema dell’accordo fin dall’inizio. Il governo aveva creato essenzialmente un cartello bancario, in cambio del quale questo cartello doveva prestare obbedienza al suo benefattore, il governo federale. È a questo punto che il suo potere di acquistare e detenere il debito degli Stati Uniti con denaro di nuova creazione ha iniziato a svilupparsi.

Appena sette anni dopo la sua istituzione (il Federal Reserve Act è del 1913, N.d.T.), il disastro divenne evidente: il dollaro aveva già perso metà del suo potere d’acquisto. Ma questo era solo l’inizio dei problemi. L’altro problema era la distorsione delle strutture industriali provocata dalla nuova moneta. L’espansione monetaria genera bolle che poi si sgonfiano. I problemi erano simili a quelli che esistevano nell’epoca pre-Fed, ma da regionali si trasformarono in nazionali.

L’inflazione della fine degli anni 1910 fu infatti seguita da una drammatica depressione nel 1920-21. L’unica cosa positiva che possiamo dire di quel periodo è che a questo punto i dirigenti della Fed avevano smesso di fare politica. Lasciarono semplicemente che la depressione arrivasse, senza fare nulla per alleviare la crisi. Era esattamente la strada giusta. Di sicuro, la recessione finì a tempo debito. Il Paese tornò a crescere.

Tuttavia, i danni causati dall’espansione precedente non erano ancora terminati. Nella seconda metà degli anni Venti, la creazione monetaria sfuggì nuovamente di mano, gonfiando il mercato azionario fino a farlo crollare nel 1929, provocando un vero e proprio disastro finanziario. Questa volta la Fed fu chiamata ad agire. Ci furono alcuni timidi tentativi di ridurre i tassi di interesse, ma le forze della deflazione erano troppo potenti. (per approfondimenti si veda ComeDonChisciotte qui, il paragrafo “(11) La grande rapina dell’oro – Parte I – La FED statunitense”, N.d.T.).

Questo portò la Fed ancora una volta su una cattiva strada, trovandosi alla fine nella posizione di fornire liquidità per un’altra guerra.

È un secolo che la Fed promette di risolvere i problemi causati dalle sue politiche monetarie. Si noti, tuttavia, che non si assume mai la responsabilità delle inflazioni e dei cicli che causa, ma indossa invece la maschera di essere la risposta a tutti i nostri problemi.

Due presidenze all’insegna del benessere e guerre dopo la seconda guerra mondiale portarono a un altro periodo di attivismo della Fed, che alla fine creò la terribile iperinflazione della fine degli anni Settanta. Quello fu un vero punto di svolta per la prosperità americana. Le famiglie che un tempo se la cavavano con un solo reddito dovettero passare a due, il valore dei risparmi si ridusse e il dollaro fu nuovamente bastonato.

Guardando indietro, gli anni dal 1982 al 2019 sembrano un periodo di relativa stabilità della politica della Fed. Sotto la superficie, tuttavia, stavano accadendo cose davvero subdole. La risposta alla crisi finanziaria del 2008 fu quella di portare i tassi di interesse a zero, incentivando al contempo le banche a tenere lontano dalle strade il denaro appena stampato. Questo tenne a bada l’inflazione, ma introdusse incredibili distorsioni nelle strutture industriali. È stato questo a scatenare l’impero delle Big Tech, dei Big Media e dell’aumento spropositato delle posizioni manageriali in aziende e governi.

Quanto al 2020, è stato un disastro epocale, la peggiore decisione politica della Fed nella sua storia. Nel giro di pochi giorni, la Fed ha eliminato completamente i requisiti di riserva, ha introdotto una vasta gamma di nuovi sistemi di prestito, ha acquistato ogni dollaro di debito che il Tesoro poteva creare e, nell’arco di due anni, ha scatenato il terrore di 6,5 trilioni di dollari su un pubblico demoralizzato che inizialmente era entusiasta della benevolenza.

Quella carità si è trasformata in polvere una volta iniziata l’inflazione. Ora è tutto finito e ci troviamo di fronte a tre anni consecutivi di calo reale dei redditi mediani delle famiglie.

Ed eccoci qui oggi, dopo 110 anni di promesse sfumate nel nulla. È ora che la Fed si assuma la responsabilità di questo disastro. Naturalmente non lo farà.

Cosa fare? Scollegare l’intera macchina. Tornare al denaro sano. Fare in modo che il sistema bancario e finanziario funzioni come un’azienda normale, senza che il loro benefattore, la Fed, li salvi per sempre dalla loro stessa cattiva gestione. Sì, questo significa abolire completamente la Fed. Ha fallito completamente.

Questo dovrebbe avvenire prima che i tempi peggiorino. Sappiamo da lungo tempo che non ci si può fidare della Fed per la gestione della massa monetaria della nazione (e del mondo). È stata l’ancella della crescita del governo, del declino del tenore di vita e dell’incessante instabilità economica. Se avessimo un minimo di rispetto per le prove che abbiamo davanti agli occhi, la Fed verrebbe chiusa oggi stesso.

![j_a_tucker]() Jeffrey A. Tucker è fondatore e presidente del Brownstone Institute e autore di molte migliaia di articoli sulla stampa scientifica e popolare, oltre che di 10 libri in cinque lingue, tra cui il più recente “Liberty or Lockdown”. È anche l’editore di The Best of Mises. Scrive una rubrica quotidiana di economia per The Epoch Times e parla diffusamente di economia, tecnologia, filosofia sociale e cultura.

Jeffrey A. Tucker è fondatore e presidente del Brownstone Institute e autore di molte migliaia di articoli sulla stampa scientifica e popolare, oltre che di 10 libri in cinque lingue, tra cui il più recente “Liberty or Lockdown”. È anche l’editore di The Best of Mises. Scrive una rubrica quotidiana di economia per The Epoch Times e parla diffusamente di economia, tecnologia, filosofia sociale e cultura.

Link: https://www.theepochtimes.com/opinion/3000-percent-inflation-in-110-years-5495160

Scelto e tradotto (IMC) da CptHook per ComeDonChisciotte

Pro-memoria: leggere attentamente ed assicurarsi di aver chiaramente compreso le Regole per i commenti